本文的核心技巧,源于作者在金融科技与中央银行政策研究中的深度实践。在经历了多次迭代与多种方法的测试后,总结出了这套兼具效率与可靠性的最佳方案。

中央银行的未来挑战与BIS创新峰会

在当前技术飞速发展的时代,中央银行面临着前所未有的挑战。从人工智能(AI)和量子计算的崛起,到人才需求的转变和风险管理的新方法,中央银行必须不断适应并保持韧性。国际清算银行(BIS)创新峰会汇聚了全球中央银行家、监管机构、技术领袖和学者,共同探讨创新如何塑造金融的未来。

峰会主题与核心议题

本届峰会的主题是“未来中央银行”,旨在探讨机构如何适应技术变革并保持韧性。主要议题包括:

- AI在中央银行中的实际应用:涵盖货币政策、合规、风险管理和运营。

- 跨国合作:监管机构、中央银行和私营部门领导者如何合作推动创新,支持更稳定的金融系统。

- 新兴技术:AI和量子计算的潜力,以及人才需求和风险管理的新方法。

BIS创新中心的使命与三大支柱

BIS创新中心作为国际清算银行和全球中央银行共同创建的机构,旨在帮助应对快速的技术变革。其工作围绕三大支柱展开:

1. 识别新兴技术

创新中心通过“地平线扫描”等方式识别新技术,例如本次峰会就是其中一部分,旨在发现可能影响金融体系的潜在技术。

2. 开发公共产品

创新中心与中央银行及其他合作伙伴合作开展项目,开发符合中央银行核心职能的公共产品,包括货币政策、金融稳定、支付系统和监管。这些项目具有实验性质,旨在展示新想法和新技术的可能性,并为未来的成熟应用奠定基础。

3. 促进技术创新合作

随着量子计算、边缘计算、网络犯罪和网络安全等新技术的快速发展,中央银行需要加强合作。创新中心通过汇集资源、分享见解和利用规模经济,帮助弥合技术理解上的差距,创造创新的解决方案,并推动利益相关者之间的合作,以安全地促进金融部门的未来发展。

应对技术变革:AI与代币化的双重挑战

AI:范式转变与风险并存

AI被认为是可能改变范式的技术,具有提高自动化、生产力和运营效率的潜力。然而,AI也存在信任、透明度和可解释性等方面的不足。中央银行的职责是维护货币和金融系统的信任,因此必须确保AI技术的发展能带来积极影响。

AI对中央银行的影响潜力巨大,预计在未来5到10年内,AI将对中央银行产生最高的影响。中央银行需要统一的方法,并以强大的基础为支撑,包括:

- 稳健的风险框架:识别、评估和管理AI相关的风险。

- 强大的数据治理:确保数据质量、隐私和安全。

- 有效的AI模型验证机制:验证AI模型的准确性和可靠性。

- 持续的人力资本提升:培养员工的AI技能和专业知识。

代币化:金融系统的新前沿

代币化是金融领域的一项重要创新,可以改善金融系统的运作方式,例如项目Agora、Genesis、Promesa和Pine等。其他项目则关注如何维护金融系统的完整性和安全性,例如Aurora、USA、Mandala、Leap和Polaris等项目。这些项目在全球不同中心进行,促进了跨国合作。

代币化资产的结算方式也正在探索中,包括:

- 批发型央行数字货币(wCBDC):在同一区块链平台上发行代币化央行货币,与代币化资产一同结算。

- RTGS联动模式:将新的代币化资产结算平台与现有RTGS系统连接,实现证券结算。

实践案例:香港金管局与瑞士国家银行

香港金管局(HKMA)和瑞士国家银行(SNB)在推动技术创新方面走在前列。HKMA通过“数字化转型”和“金融科技战略”双管齐下,平衡创新与风险。HKMA强调:

- 风险双面性:不创新有落后风险,创新有技术风险。

- 早期采用者:鼓励银行成为技术早期采用者,从失败中学习。

- 高层支持:高层领导的“自上而下”支持至关重要。

- 人才培养:培养具备技术素养的员工,并促进技术团队与业务团队的协作。

- 技术架构:建立统一的数据湖和强大的网络安全基础设施。

SNB则强调“洞察、能力和参与”三要素。在代币化领域,SNB的“Helvetia项目”成功试验了批发型央行数字货币在SDX平台上的债券结算,成为全球首例。

所需资源清单与成本效益分析

| 资源类型 | DIY方案 (自建) | 商业产品 (第三方服务) | 成本效益分析 |

|---|---|---|---|

| 人才 | 内部培训、招聘AI/区块链专家 | 咨询公司、外包团队 | DIY成本较低但时间长,商业产品成本高但见效快。 |

| 技术平台 | 开源工具、自建服务器 | 云服务、SaaS平台 | 自建灵活但维护成本高,商业产品易用但定制化受限。 |

| 数据 | 内部数据收集、清洗 | 购买第三方数据、数据联盟 | 内部数据隐私性高但量少,外部数据量大但合规风险高。 |

| 安全 | 自建安全团队、内部审计 | 第三方安全服务、保险 | 自建控制力强但专业性要求高,商业产品专业但依赖外部。 |

关键安全与最佳实践提示

💡 平衡创新与风险:中央银行在拥抱新技术时,必须在创新与风险管理之间找到平衡点。这包括对新技术进行充分的实验和测试,并建立相应的风险框架。

💡 跨部门协作:技术创新不仅仅是技术部门的责任,需要货币政策、金融稳定、风险管理等所有部门的共同参与和协作。

💡 培养创新文化:鼓励员工尝试新事物,允许适度失败,并从失败中学习,从而在组织内部建立持续的创新能力。

国际合作与未来展望

跨国协作的重要性

在日益互联的世界中,没有一个中央银行可以孤立运作。代币化资产、技术突破、气候变化和金融稳定等挑战都具有全球性,需要全球解决方案。国际清算银行创新中心的工作证明了合作的力量,通过汇集中央银行的力量,探索新的解决方案和应用,挑战现状,并突破机构内部的界限。

共同挑战与解决方案

中央银行虽然在不同司法管辖区运作,但其核心用例往往惊人地相似。它们并非相互竞争,而是共同肩负着确保货币和金融稳定、支付系统顺畅运行以及以可信赖的方式服务公众的使命。BIS创新中心在识别这些共同用例和促进应用程序开发方面发挥着关键作用。

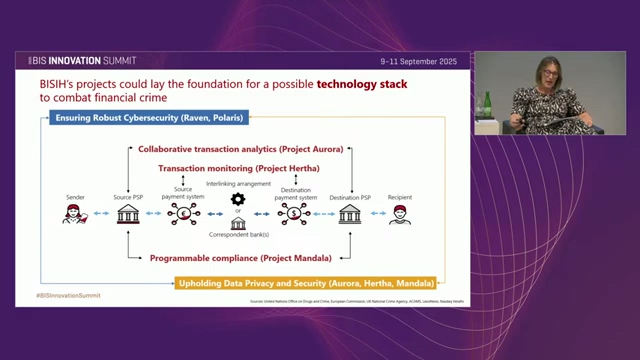

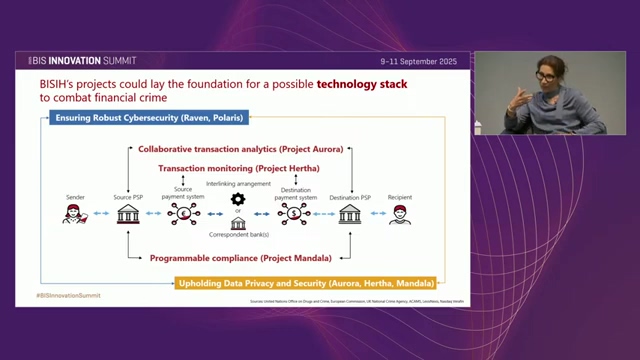

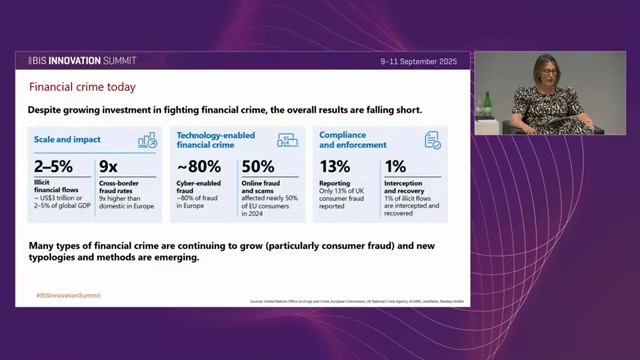

金融犯罪的挑战与创新应对

金融犯罪是全球性问题,需要国际合作来解决。BIS创新中心通过一系列项目,如Hertha、Mandala和Aurora,探索如何利用技术打击金融犯罪,同时保护数据隐私。

- Hertha项目:利用电子支付系统的数据聚合能力,通过网络模式分析来识别非法活动,同时最大限度地保护用户隐私。实验结果表明,该方法能够显著提高金融犯罪检测率,并有效识别新型犯罪行为。

- Mandala项目:专注于合规性自动化,旨在通过预验证和可验证的合规证明来简化跨境交易的合规检查,从而提高效率并帮助中央银行进行监控。

- Aurora项目:结合AI、机器学习和隐私保护技术,在跨境模拟中显著提高了洗钱检测率,并大幅降低了误报。该项目强调了从被动式合规向主动式、情报驱动的预防转变的必要性。

常见问题解答 (FAQ)

Q1: 中央银行如何平衡创新与金融稳定? A1: 中央银行通过“洞察、能力和参与”三要素来平衡。首先,深入理解新技术及其对金融系统的影响;其次,培养必要的技能和专业知识;最后,通过与各方利益相关者合作,确保创新在受控且安全的环境中进行。

Q2: AI在中央银行中的主要应用领域有哪些? A2: AI在中央银行的应用广泛,包括货币政策分析(如情绪分析、通胀预测)、金融稳定监测(如识别金融系统风险信号)、欺诈检测和内部运营效率提升。

Q3: 什么是代币化,它对金融系统意味着什么? A3: 代币化是将资产(如债券、货币)表示为区块链上的数字代币的过程。它有望提高金融交易的效率、透明度和可编程性,但也带来了新的监管和风险管理挑战,例如确保代币化货币的稳定性。

Q4: 为什么跨境合作对中央银行如此重要? A4: 金融挑战(如代币化、网络安全、金融犯罪)日益全球化,没有单一机构能独立应对。跨境合作有助于共享专业知识、统一标准、协调监管,共同构建更具韧性和包容性的全球金融体系。

Q5: 中央银行如何应对金融犯罪的新挑战? A5: 中央银行正通过利用先进技术(如AI、隐私保护技术)和加强合作来应对。例如,通过分析支付网络模式、自动化合规检查、以及跨国信息共享,以更有效地识别和预防洗钱、欺诈等金融犯罪。

结论:构建韧性与创新的未来金融体系

面对快速演变的技术和日益复杂的全球挑战,中央银行正积极投身于创新浪潮之中。从AI驱动的效率提升到代币化资产的探索,再到打击金融犯罪的跨国协作,中央银行不仅是金融稳定的守护者,更是未来金融体系的积极塑造者。

尽管前路充满不确定性,但通过坚持“洞察、能力、参与”的核心原则,中央银行能够确保创新在安全、受控的环境中进行。这要求我们拥抱变革、培养人才、并建立强大的风险管理框架。同时,国际合作是不可或缺的基石,唯有全球协作,才能有效应对跨境挑战,共同构建一个更加高效、包容和韧性的全球金融系统。

中央银行的未来,在于其能否持续学习、适应,并与私营部门及其他利益相关者携手,共同将技术潜力转化为公共利益。我们期待看到这些努力如何共同描绘出未来金融的新图景。